你的位置:实盘股票平台操作_实盘股票配资过程_正规股票配资开户 > 实盘股票平台操作 >

配资机构 希迪智驾赴港IPO,富友支付三次辅导未果再战港股

发布日期:2024-12-03 21:29 点击次数:189

配资机构

配资机构

作者:周绘

上交所&深交所

新 股 上 市

11月4日-11月10日,上交所主板有1家公司上市;深交所创业板有1家公司上市。

数据来源:公开信息;图表制作:洞察IPO

1. 健尔康:主要从事医用敷料等一次性医疗器械及消毒卫生用品研发、生产和销售的高新技术企业。上市首日收涨378.36%,截至11月11日收报65.11元/股,较发行价14.65元/股涨344.44%,目前市值约78亿元。

数据来源:公开信息;图表制作:洞察IPO

1. 港迪技术:专注于工业自动化领域产品研发、生产与销售的高新技术企业及国家级专精特新“小巨人”企业。上市首日收涨261.44%,截至11月11日收报126.03元/股,较发行价37.94元/股涨232.18%,目前市值约70亿元。

通过上市委员会审议会议

11月4日-11月10日,上交所主板有1家公司过会;深交所无公司过会。

数据来源:公开信息;图表制作:洞察IPO

1. 泰鸿万立:主营业务为汽车结构件、功能件的研发、生产与销售,主要产品为汽车结构件、功能件,系汽车车身、底盘的主要组成构件。目前已成为吉利汽车、长城汽车、沃尔沃、上汽集团、广汽集团、通用五菱、江铃汽车、领克汽车等多家国内外知名整车厂商或品牌的一级供应商。

递交上市申请

11月4日-11月10日,上交所、深交所均无公司递交上市申请。

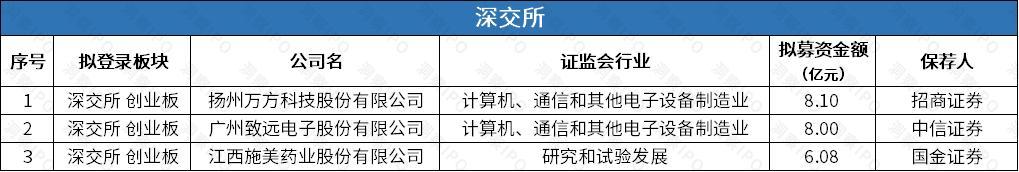

终止上市审核

11月4日-11月10日,上交所无公司终止上市审核;深交所创业板有3家公司终止上市审核。

数据来源:公开信息;图表制作:洞察IPO

1. 万方科技:主要从事军用自主可控信息化装备、航空航天特种保障车辆、无线通信装备等产品的研发、生产和销售。

2. 致远电子:研发、生产、销售嵌入式板卡及模块、CAN-bus总线通讯类产品、测试测量分析仪器等产品的工业智能物联企业。

3. 施美药业:以研发为核心驱动力的创新型医药企业,专注于仿制药的研发、生产及销售,聚焦于手性降三高药物、肾病及血透药物、精神神经类药物、罕见病及儿童药物、皮肤外用药物、男科及生殖健康药物、维矿类药物等“大病种、大市场、大品种”疾病领域。

港交所

新 股 上 市

11月4日-11月10日,港交所有2家公司上市。

数据来源:公开信息;图表制作:洞察IPO

1. 晶科电子股份:涵盖汽车智能视觉、高端照明及新型显示的智能视觉产品及系统解决方案提供商。上市首日收涨47.65%,截至11月11日收报5.27港元/股,较发行价3.32港元/股涨58.73%,目前市值约28亿港元。

2. 傲基股份:专注于提供优质家具家居类产品的线上零售商。上市首日收跌11.41%,截至11月11日收报13.42港元/股,较发行价14.34港元/股跌6.42%,目前市值约56亿港元。

新 股 招 股

11月4日-11月10日,港交所有1家新股招股。

数据来源:公开信息;图表制作:洞察IPO

1. 国富氢能:氢能储运设备制造商,研发及制造全产业价值链的氢能核心装备,用于氢能的制、储、运、加、用。

通过上市聆讯

11月4日-11月10日,港交所有2家公司通过聆讯。

数据来源:公开信息;图表制作:洞察IPO

1. 顺丰控股:提供全方位国内及国际物流服务及向跨国公司、大型企业、中小型企业及散单客户提供一站式解决方案的物流服务提供商,按2023年收入计,是中国及亚洲最大的综合物流服务提供商,全球第四大综合物流服务提供商。

2. 多点数智:为本地零售业的零售商提供零售数字化解决方案。于2023年,按收益计算,是中国最大的零售数字化解决方案服务商,市场份额为6.5%以及亚洲第三大零售数字化解决方案服务商,市场份额为4.2%。

递交上市申请

11月4日-11月10日,港交所有5家公司递交上市申请。

数据来源:公开信息;图表制作:洞察IPO

1. 觅瑞集团:微小核糖核酸(miRNA)技术公司,专注于在全球范围内普及疾病筛查诊断解决方案。

2. 宜宾市商业银行:位于中国四川省宜宾市的城市商业银行。

3. 希迪智驾:商用车自动驾驶技术供应商,专注于自动驾驶矿卡及物流车、V2X技术及高性能感知解决方案的研发,并提供以专有技术为基础的尖端产品及解决方案。

4. 博雷顿:新能源解决方案提供商,专注于设计、开发电动装载机及宽体自卸车等电动工程机械并使其商业化。

5. 富友支付:全能型数字化支付科技平台,在多元化商业场景下为不同规模及不同行业的客户赋能,提供全渠道支付服务以及科技、管理和其他增值服务。

觅瑞集团于11月4日披露招股书

拟登陆港交所主板

11月4日,Mirxes Holding Company Limited(以下简称“觅瑞集团”)向港交所递交招股书,拟主板IPO上市,中金公司、建银国际为其联席保荐人。

觅瑞集团是一家起源于新加坡的微小核糖核酸(miRNA)技术公司,专注于在全球范围内普及疾病筛查诊断解决方案。截至最后实际可行日期,拥有一种核心产品(即GASTROClear TM)、两种其他商业化产品(即LungClearTM及FortitudeTM)及六种处于临床前阶段的候选产品。

公司核心产品GASTROClearTM为一个由12种miRNA生物标志物组成的用于胃癌筛查的基于血液的miRNA检测组。GASTROClearTM已于2019年5月获得新加坡卫生科学局(HSA)的C类体外诊断(IVD)证书后成功商业化。

招股书显示,本次发行募集的资金觅瑞集团将用于核心产品GASTROClearTM的研发、监管备案及生产以及商业化;为正在进行及计划进行的研发提供资金,以进一步开发管线产品;加强并整合“端到端”能力,以把握价值链上的巨大商业潜力;营运资金及其他一般企业用途,具体募资金额未披露。

财务数据方面,2021年-2023年,觅瑞集团分别实现营业收入6064.98万美元、1775.90万美元、2418.50万美元,2022年、2023年营收增幅分别为-70.72%、36.18%;净利润分别为-308.11万美元、-5620.27万美元、-6956.93万美元。

2024年1-6月,觅瑞集团的营业收入为956.68万美元,营收同比减少3.35%;净利润为-4432.59万美元。

觅瑞集团在招股书中披露的风险因素主要包括:销售传染病业务分部中FortitudeTM构成2021年及2022年收益的重要组成部分,且公司未来的收益将取决于早期检测及精准多组学业务分部中GASTROClearTM及其他候选产品的进一步销售及商业化;倘无法取得并维持必要的监管批准、许可、注册或备案,或倘在取得该等监管批准、许可、注册或备案方面遭遇延迟,公司可能无法将候选产品商业化,且公司获得收益的能力或会受到重大损害;公司已进行合作,并可能在未来建立或寻求合作或战略联盟或订立许可安排,且公司可能无法获得上述合作、联盟或许可安排的利益;公司自成立以来已产生净亏损,并可能在可预见未来产生净亏损;倘确定公司的无形资产发生减值,公司的经营业绩及财务状况可能会受到不利影响等。

觅瑞集团曾于2023年7月25日、2024年4月30日向港交所递交招股书,目前已失效。

宜宾市商业银行于11月7日披露招股书

拟登陆港交所主板

11月7日,宜宾市商业银行股份有限公司(以下简称“宜宾市商业银行”)向港交所递交招股书,拟主板IPO上市,建银国际、工银国际为其联席保荐人。

宜宾市商业银行是一家位于中国四川省宜宾市的城市商业银行。根据国家金融监督管理总局宜宾监管分局的数据,截至2023年12月31日,宜宾市商业银行是以总资产计宜宾市最大的银行,且根据国家金融监督管理总局四川监管局的数据,截至同日,该行亦是以注册资本计宜宾市最大、四川省第二大的城商行。

招股书显示,本次发行募集的资金宜宾市商业银行将用于强化资本基础,以支持业务的持续增长,具体募资金额未披露。

财务数据方面,2021年-2023年,宜宾市商业银行分别实现营业收入16.21亿元、18.67亿元、21.70亿元,2022年、2023年营收增幅分别为15.19%、16.22%;净利润分别为3.28亿元、4.33亿元、4.77亿元,2022年、2023年净利增幅分别为31.76%、10.38%。

2024年1-6月,宜宾市商业银行的营业收入为10.78亿元,营收同比增加0.19%;净利润为2.62亿元,同比增加2.85%。

宜宾市商业银行在招股书中披露的风险因素主要包括:该行营业收入大部分来自宜宾,因此面临有关当地经济增长及地方政府政策及措施变动的不确定因素;面临向小微企业及个体工商户发放贷款所带来的风险;传统银行机构可能面临互联网金融带来的严峻挑战;客户贷款的抵押品或担保可能不足或无法完全变现;倘未能完全遵守适用的各项监管规定,公司的声誉可能会受损,业务、财务状况及经营业绩可能会受到重大不利影响;可能不时牵涉因营运而产生的法律及其他纠纷等。

宜宾市商业银行曾于2023年6月30日、2024年3月28日向港交所递交招股书,目前已失效。

希迪智驾于11月7日披露招股书

拟登陆港交所主板

11月7日,希迪智驾(湖南)股份有限公司(以下简称“希迪智驾”)向港交所递交招股书,拟主板IPO上市,中金公司、中信建投国际、中国平安资本(香港)为其联席保荐人。

希迪智驾是一家商用车自动驾驶技术供应商。专注于自动驾驶矿卡及物流车、V2X技术及高性能感知解决方案的研发,并提供以专有技术为基础的尖端产品及解决方案。利用创新方法及全栈技术能力,公司开发了多种产品及解决方案,涵盖自动驾驶技术,提供自动驾驶矿卡及物流车;面向智能交通及智慧城市的V2X产品及解决方案;及高性能感知解决方案,将自动驾驶技术应用于轨道交通及商用车。

根据灼识咨询的资料:公司是中国唯一一家在封闭环境、城市道路及城际道路上实现解决方案商业化的头部自动驾驶公司;为中国某矿区交付了56辆自动驾驶矿卡,与约500辆有人驾驶卡车混合行驶,组成全球最大的混编作业采矿车队;交付了中国首个完全无人驾驶纯电采矿车队;以截至2024年6月30日止六个月的收入计算,在中国自主采矿市场排名第一;是中国首批推出商业化V2X产品的自动驾驶公司。

截至2021年、2022年及2023年12月31日以及2024年6月30日,公司分别服务31名、44名、85名及100名客户。截至2024年9月30日,公司交付了123辆自动驾驶矿卡,并收到320辆自动驾驶矿卡及206套独立自动驾驶卡车系统的指示性订单。

招股书显示,本次发行募集的资金希迪智驾将用于研发,包括新一代自动驾驶平台研发团队、新一代自动驾驶平台软硬件及算法整合、V2X及高性能感知系统升级研发团队、研发软硬件设备升级;提高国内外商业化能力及进一步加强与国内及全球客户的合作,包括提升销售及营销能力以及交付能力、提升国际化布局;旨在进一步整合产业链上下游资源的潜在投资及并购机会;运营资金及一般公司用途。具体募资金额未披露。

财务数据方面,2021年-2023年,希迪智驾分别实现营业收入7738.5万元、3105.6万元、1.33亿元,2022年、2023年营收增幅分别为-59.87%、326.98%;同期经调整净利润分别为-1.14亿元、-1.59亿元、-1.38亿元。

2024年1-6月,希迪智驾的营业收入为2.58亿元,营收同比增加472.58%;经调整净利润为-5944.8万元。

希迪智驾在招股书中披露的风险因素主要包括:公司一直并有意继续在研发方面进行大量投资,这可能会对公司的盈利能力及经营现金流量造成不利影响,且可能不会达致预期的结果;自动驾驶是一项新兴技术,公司在技术开发及商业化方面面临重大技术挑战;公司在快速发展的新产业中,商业化方面的往绩记录有限且无法保证销售及营销努力将会取得成功;依赖第三方供应商制造、组装及测试产品会降低公司对产品数量及质量的把控,并可能损害公司的业务;公司可能无法在需要时以优惠条款获得额外资本或根本无法获得额外资本;公司经营的行业竞争十分激烈,倘未能与竞争对手竞争,公司的业务、经营业绩及财务状况可能会受到重大不利影响等。

博雷顿于11月8日披露招股书

拟登陆港交所主板

11月8日,博雷顿科技股份公司(以下简称“博雷顿”)向港交所递交招股书,拟主板IPO上市,中金公司、招银国际为其联席保荐人。

博雷顿是一家新能源解决方案提供商,专注于设计、开发电动装载机及宽体自卸车等电动工程机械并使其商业化。亦设计及开发电动牵引车的动力系统成套件,并与制造商合作将该等车辆投放市场。是一家快速发展的电动装载机及宽体自卸车制造商。

最初于2019年12月推出五吨级电动装载机型号BRT951EV,随后于2020年5月推出90吨级电动宽体自卸车型号BRT90E。截至最后实际可行日期,博雷顿的产品系列主要以电动型号为特色,包括介于三至七吨有效载荷的电动装载机,以及吨位介乎90至135吨的电动宽体自卸车。自2021年至2023年,公司的电动装载机的出货量由140台增至525台,电动宽体自卸车的出货量由1 2台增至9 6台,复合年增长率分别为93.4%及182.8%。

根据灼识咨询的资料,按2023年的出货量计算,博雷顿于中国所有新能源装载机及宽体自卸车制造商中分别排名第三及第四,所占市场份额分别为11.6%及8.3%,为该两类新能源工程机械前五大制造商中唯一的纯新能源工程机械制造商。

招股书显示,本次发行募集的资金博雷顿将用于投资技术进步以及开发新产品及服务;建立制造工厂及采购必要机器,以提升制造能力;扩大销售及服务网络,以及提升品牌知名度;寻求与业务互补且符合战略的战略合作、投资或收购;营运资金及一般公司用途。具体募资金额未披露。

财务数据方面,2021年-2023年,博雷顿分别实现营业收入2.01亿元、3.60亿元、4.64亿元,2022年、2023年营收增幅分别为79.54%、28.78%;经调整净利润分别为-9249.6万元、-1.43亿元、-1.90亿元。

2024年1-6月,博雷顿的营业收入为2.67亿元,营收同比增加65.88%;经调整净利润为-1.26亿元。

博雷顿在招股书中披露的风险因素主要包括:于往绩记录期间,公司录得的毛利率较低且逐步下降;公司的产品价格会出现波动,这可能对公司业务、前景、营运业绩及财务状况产生不利影响;公司经营所在的行业的特点是高速的技术迭代和发展。采用包括氢能在内的任何替代能源可能会对公司业务、前景、经营业绩及财务状况产生不利影响;公司的业务计划需要大量资金。为满足未来的资金需求,可能需寻求股权或债务融资,这可能会摊薄股东的股权,并引入对公司营运或股息派付施加限制的契约。然而,该等资金可能无法及时以可接受条款获得,或根本无法获得,可能迫使公司缩减营运规模或停止营运;于往绩记录期间及可见未来,公司收入主要依赖于并将继续依赖于少数几款型号等。

博雷顿曾于2024年4月30日向港交所递交招股书,目前已失效。

富友支付于11月8日披露招股书

拟登陆港交所主板

11月8日,上海富友支付服务股份有限公司(以下简称“富友支付”)向港交所递交招股书,拟主板IPO上市,中信证券、申万宏源香港为其联席保荐人。

11月8日的资金流向数据方面,主力资金净流入1.04亿元,占总成交额35.5%,游资资金净流出5319.99万元,占总成交额18.15%,散户资金净流出5085.22万元,占总成交额17.35%。

11月8日的资金流向数据方面,主力资金净流入1.25亿元,占总成交额19.21%,游资资金净流出6109.48万元,占总成交额9.42%,散户资金净流出6357.53万元,占总成交额9.8%。

富友支付是一家全能型数字化支付科技平台,在多元化商业场景下为不同规模及不同行业的客户赋能,提供全渠道支付服务以及科技、管理和其他增值服务。按2023年的TPV计,富友支付在中国综合数字支付服务提供商中排名第九位,市场份额为0.8%。

富友支付在中国境内拥有完善的多种支付牌照组合,同时还拥有中国香港及美国的支付牌照,所以公司的支付产品能够覆盖不同领域的多元化商业场景,包括商业支付(线下线上商户银行卡收单、扫码收单);金融支付(包括信用卡还款及基金支付);及跨境数字支付服务(包括跨境B2C、跨境B2B),帮助客户简化支付流程,整合线上线下的支付信息,保障资金的安全流转,为客户提供强大且易拓展的支付基础设施,促进交易网络的高效运行。

招股书显示,本次发行募集的资金富友支付将用于透过差异化的创新解决方案增强产品组合、投资技术平台及基础设施以提升技术能力、进一步扩展支付网络及深化与生态系统合作伙伴的关係、拓展海外业务以巩固市场地位及实施增长策略、营运资金及一般公司用途,具体募资金额未披露。

财务数据方面,2021年-2023年,富友支付分别实现营业收入11.02亿元、11.42亿元、15.06亿元,2022年、2023年营收增幅分别为3.66%、31.80%;净利润分别为1.47亿元、7116.5万元、9298.4万元,2022年、2023年净利增幅分别为-51.65%、30.66%。

2024年1-6月,富友支付的营业收入为7.82亿元,营收同比增加10.33%;净利润为4167.6万元,同比增加2.89%。

富友支付在招股书中披露的风险因素主要包括:市场、经济以及其他状况可能对公司的服务需求造成不利影响;公司依赖业务合作伙伴主要包括支持公司数字支付及商业服务的银行、清算机构及支付网络、电商平台、SaaS提供商及聚合支付平台。任何该等业务合作伙伴未能充分或以提供可接受的条款履行其义务或服务,或未能维持合作,均可能对公司的业务造成重大不利影响;公司业务的多个方面依赖第三方;与公司合作的金融机构受到高度监管。其运营失败或中断可能会对公司的业务、经营业绩及声誉产生不利影响等。

公开资料显示配资机构,此前2015年、2018年、2021年,富友支付曾三次与证券公司签署辅导协议,准备冲刺A股上市。富友支付曾于2024年4月30日向港交所递交招股书,目前已失效。6月,中国证监会发布境外发行上市备案补充材料要求公示,要求富友支付补充说明公司无实际控制人的依据和合理性等八个问题的情况。

上一篇:降杠杆是什么意思 白银惊现巨震行情!银价自日内高点暴跌逾2% 白银最新日内交易分析 下一篇:炒股能加多少杠杆 高鑫零售发布中期业绩 股东应占溢利2.06亿元